国保税制の推移

ページ番号 1019586 更新日 令和7年4月15日

国保税の税率等の推移について

国民健康保険税は、基礎課税分(医療分)、後期高齢者支援金等分(後期支援分)、介護納付金分(介護分)の3種に分類された税体系となっており、各課税額の算出については、平成30年度以降、所得割と均等割からなる2方式を採用しています。

| 区分 | 令和7年度 |

令和6年度 |

令和5年度 |

令和4年度 |

令和3年度 |

|||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 所得割率 (世帯の所得に応じて計算) |

5.92% |

5.81% |

5.52% |

5.52% |

5.22% |

|||||||||||||||

| 均等割額 (被保険者数に応じて計算) |

38,300円 |

35,900円 |

34,700円 |

34,700円 |

34,300円 |

|||||||||||||||

| 課税限度額 |

660,000円 |

650,000円 |

650,000円 |

650,000円 |

630,000円 |

|||||||||||||||

| 区分 | 令和7年度 | 令和6年度 | 令和5年度 | 令和4年度 | 令和3年度 | ||

|---|---|---|---|---|---|---|---|

| 所得割率 |

2.23% |

2.18% |

2.15% |

2.15% |

2.03% |

||

| 均等割額 |

13,600円 |

13,200円 |

12,900円 |

12,900円 |

12,800円 |

||

| 課税限度額 |

260,000円 |

240,000円 |

220,000円 |

200,000円 |

190,000円 |

||

| 区分 | 令和7年度 | 令和6年度 | 令和5年度 | 令和4年度 | 令和3年度 | |

|---|---|---|---|---|---|---|

| 所得割率 |

1.99% |

1.94% |

1.88% |

1.88% |

1.77% |

|

| 均等割額 |

14,700円 |

14,400円 |

14,400円 |

14,400円 |

14,400円 |

|

| 課税限度額 |

170,000円 |

170,000円 |

170,000円 |

170,000円 |

170,000円 |

|

国民健康保険税条例改正の変遷(税率等の改定以外)

令和7年度制度改正

低所得者に係る国民健康保険税軽減の見直し(令和7年度より適用)

1. 5割軽減基準額の見直し

旧:軽減基準額=基礎控除額(43万円) +(給与所得者等の数<※1>-1)×10万円+ 29.5万円 × 国保加入者<※2>数 以下

新:軽減基準額=基礎控除額(43万円) +(給与所得者等の数<※1>-1)×10万円+ 30.5万円 × 国保加入者<※2>数 以下

2. 2割軽減基準額の見直し

旧:軽減基準額=基礎控除額(43万円) +(給与所得者等の数<※1>-1)×10万円+ 54.5万円 × 国保加入者<※2>数 以下

新:軽減基準額=基礎控除額(43万円) +(給与所得者等の数<※1>-1)×10万円+ 56万円 × 国保加入者<※2>数 以下

※1 一定の給与所得者(給与収入が55万円を超える方)と公的年金所得者(公的年金等の収入が60万円を超える65歳未満の方、または公的年金等の収入が125万円を超える65歳以上の方)

※2 後期高齢者医療制度に加入するために国保を脱退してからも引き続き国保加入者と同じ世帯にいる人を含みます。

基礎控除は控除せず、65歳以上の方の公的年金所得から15万円を控除して判定します。

令和6年度制度改正

低所得者に係る国民健康保険税軽減の見直し(令和6年度より適用)

1. 5割軽減基準額の見直し

旧:軽減基準額=基礎控除額(43万円) +(給与所得者等の数<※1>-1)×10万円+ 29万円 × 国保加入者<※2>数 以下

新:軽減基準額=基礎控除額(43万円) +(給与所得者等の数<※1>-1)×10万円+ 29.5万円 × 国保加入者<※2>数 以下

2. 2割軽減基準額の見直し

旧:軽減基準額=基礎控除額(43万円) +(給与所得者等の数<※1>-1)×10万円+ 53.5万円 × 国保加入者<※2>数 以下

新:軽減基準額=基礎控除額(43万円) +(給与所得者等の数<※1>-1)×10万円+ 54.5万円 × 国保加入者<※2>数 以下

※1 一定の給与所得者(給与収入が55万円を超える方)と公的年金所得者(公的年金等の収入が60万円を超える65歳未満の方、または公的年金等の収入が125万円を超える65歳以上の方)

※2 後期高齢者医療制度に加入するために国保を脱退してからも引き続き国保加入者と同じ世帯にいる人を含みます。

基礎控除は控除せず、65歳以上の方の公的年金所得から15万円を控除して判定します。

令和5年度制度改正

産前産後期間の軽減制度の導入(令和5年度より適用)

子育て世帯の負担軽減、次世代育成支援等の観点から、国保に加入されている方で令和5年11月1日以降に出産した方または妊娠85日以降に出産する予定の方(死産・流産・人工妊娠中絶及び早産された方を含みます。)の産前産後期間の国保税を軽減するよう、当該規定を改めました。

低所得者に係る国民健康保険税軽減の見直し(令和5年度より適用)

1. 5割軽減基準額の見直し

旧:軽減基準額=基礎控除額(43万円) +(給与所得者等の数<※1>-1)×10万円+ 28.5万円 × 国保加入者<※2>数 以下

新:軽減基準額=基礎控除額(43万円) +(給与所得者等の数<※1>-1)×10万円+ 29万円 × 国保加入者<※2>数 以下

2. 2割軽減基準額の見直し

旧:軽減基準額=基礎控除額(43万円) +(給与所得者等の数<※1>-1)×10万円+ 52万円 × 国保加入者<※2>数 以下

新:軽減基準額=基礎控除額(43万円) +(給与所得者等の数<※1>-1)×10万円+ 53.5万円 × 国保加入者<※2>数 以下

※1 一定の給与所得者(給与収入が55万円を超える方)と公的年金所得者(公的年金等の収入が60万円を超える65歳未満の方、または公的年金等の収入が125万円を超える65歳以上の方)

※2 後期高齢者医療制度に加入するために国保を脱退してからも引き続き国保加入者と同じ世帯にいる人を含みます。

基礎控除は控除せず、65歳以上の方の公的年金所得から15万円を控除して判定します。

令和4年度制度改正

未就学児に係る応益割(均等割)の軽減措置の導入 (令和4年度より適用)

未就学児(6歳に達する日以後の最初の3月31日までの間にある方)分の均等割の2分の1を軽減するよう、当該規定を改めました。

令和2年度制度改正

平成30年度税制改正大綱による改正(令和3年度より適用)

個人住民税の基礎控除額がほとんどの世帯で33万円から43万円に10万円引き上げられるため(※)、国民健康保険税の基礎控除額を引き上げます。(※)一部例外があります。前年の給与収入が850万円を超える方や、合計所得が2,400万円を超える方等は控除額が少なくなる場合があります。

税制改正についての詳細については下記をご参照ください。

低所得者に係る国民健康保険税軽減の算定式の見直し(令和3年度より適用)

基礎控除額が33万円から43万円に引き上げられ、給与所得及び公的年金など控除が10万円引き下げられることから、軽減判定で不利益変更に繋がらないよう、低所得者に係る軽減判定の算定式を見直しました。

1. 7割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)

新:軽減基準額=基礎控除額(43万円) +(給与所得者等の数<※1>-1)×10万円 以下

2. 5割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+28.5万円×(被保険者数+特定同一世帯所属者数)

新:軽減基準額={基礎控除額(43万円) +(給与所得者等の数<※1>-1)×10万円}+ 28.5万円 × 国保加入者<※2>数 以下

3. 2割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+52万円×(被保険者数+特定同一世帯所属者数)

新:軽減基準額={基礎控除額(43万円) +(給与所得者等の数<※1>-1)×10万円}+ 52万円 × 国保加入者<※2>数 以下

※1 一定の給与所得者(給与収入が55万円を超える方)と公的年金所得者(公的年金等の収入が60万円を超える65歳未満の方、または公的年金等の収入が125万円を超える65歳以上の方)

※2 後期高齢者医療制度に加入するために国保を脱退してからも引き続き国保加入者と同じ世帯にいる人を含みます。

基礎控除は控除せず、65歳以上の方の公的年金所得から15万円を控除して判定します。

低未利用土地等を譲渡した場合の国保税の課税の特例(令和3年度より適用)

低未利用土地等を譲渡した場合の長期譲渡所得に関し、創設された特別控除を国保税の課税の特例に適用させるよう当該規定を改めました。

平成31年度制度改正

低所得者に係る国民健康保険税軽減の見直し(令和2年度より適用)

1. 5割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+28万円×(被保険者数+特定同一世帯所属者数)

新:軽減基準額=基礎控除額(33万円)+28.5万円×(被保険者数+特定同一世帯所属者数)

2. 2割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+51万円×(被保険者数+特定同一世帯所属者数)

新:軽減基準額=基礎控除額(33万円)+52万円×(被保険者数+特定同一世帯所属者数)

平成30年度制度改正

低所得者に係る国民健康保険税軽減の見直し(平成31年度より適用)

1. 5割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+27.5万円×(被保険者数+特定同一世帯所属者数)

新:軽減基準額=基礎控除額(33万円)+28万円×(被保険者数+特定同一世帯所属者数)

2. 2割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+50万円×(被保険者数+特定同一世帯所属者数)

新:軽減基準額=基礎控除額(33万円)+51万円×(被保険者数+特定同一世帯所属者数)

非自発的失業における軽減申告に関する規定の見直し(平成31年度より適用)

非自発的失業の軽減申告に当たり、特例対象被保険者等の雇用保険法施行規則(昭和50年労働省令第3号)第17条の2第1項第1号に規定する雇用保険受給資格者証等については「提示しなければならない」とされていましたが「提示を求められた場合においては、これを提示しなければならない」と取り扱いが見直されました。

応益割(均等割)に係る旧被扶養者減免の減免期間の見直し (平成31年度より適用)

旧被扶養者の応益割(均等割)について、後期高齢者医療制度と同様に、資格取得日の属する月以後2年を経過する月までの間に限り、減免を実施することとなりました。

※旧被扶養者に係る応能割(所得割)については、当分の間、旧被扶養者減免が継続されます。

平成29年度制度改正

低所得者に係る国民健康保険税軽減の見直し(平成30年度より適用)

1. 5割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+27万円×(被保険者数+特定同一世帯所属者数)

新:軽減基準額=基礎控除額(33万円)+27.5万円×(被保険者数+特定同一世帯所属者数)

2. 2割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+49万円×(被保険者数+特定同一世帯所属者数)

新:軽減基準額=基礎控除額(33万円)+50万円×(被保険者数+特定同一世帯所属者数)

平成28年度制度改正

外国居住者等所得相互免除法の規定に基づく規定の整備(平成30年度より適用)

- 住民税で分離課税される特例適用利子等及び特例適用配当等の額を、国民健康保険税の所得割額の算定及び、軽減判定に用いる総所得金額に含めるため、所要の規定の整備を行いました。

低所得者に係る国民健康保険税軽減の見直し(平成29年度より適用)

1. 5割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+26.5万円×(被保険者数+特定同一世帯所属者数)

新:軽減基準額=基礎控除額(33万円)+27万円×(被保険者数+特定同一世帯所属者数)

2. 2割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+48万円×(被保険者数+特定同一世帯所属者数)

新:軽減基準額=基礎控除額(33万円)+49万円×(被保険者数+特定同一世帯所属者数)

平成27年度制度改正

低所得者に係る国民健康保険税軽減の見直し(平成28年度より適用)

1. 5割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+26万円×(被保険者数+特定同一世帯所属者数)

新:軽減基準額=基礎控除額(33万円)+26.5万円×(被保険者数+特定同一世帯所属者数)

2. 2割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+47万円×(被保険者数+特定同一世帯所属者数)

新:軽減基準額=基礎控除額(33万円)+48万円×(被保険者数+特定同一世帯所属者数)

平成26年度制度改正

低所得者に係る国民健康保険税軽減の見直し(平成27年度より適用)

1. 5割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+24.5万円×(被保険者数+特定同一世帯所属者数)

新:軽減基準額=基礎控除額(33万円)+26万円×(被保険者数+特定同一世帯所属者数)

2. 2割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+45万円×(被保険者数+特定同一世帯所属者数)

新:軽減基準額=基礎控除額(33万円)+47万円×(被保険者数+特定同一世帯所属者数)

平成25年度制度改正

既に特別徴収対象被保険者であったものに係る仮徴収金額に関する規定の整備

- 仮徴収金額を算出するにあたり引用している地方税法施行規則について条ずれ措置を行いました。

低所得者に係る国民健康保険税軽減の拡充(平成26年度より適用)

- 5割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+24.5万円×(世帯主を除く被保険者数+世帯主を除く特定同一世帯所属者数)

新:軽減基準額=基礎控除額(33万円)+24.5万円×(被保険者数+特定同一世帯所属者数) - 2割軽減基準額の見直し

旧:軽減基準額=基礎控除額(33万円)+35万円×(被保険者数+特定同一世帯所属者数)

新:軽減基準額=基礎控除額(33万円)+45万円×(被保険者数+特定同一世帯所属者数)

金融所得課税の一体化を進める観点からの公社債等及び株式等に係る所得に対する課税の見直し (平成29年度より適用)

- 金融所得課税の一体化を進める観点から、公社債等及び株式等に係る所得に対する課税の見直し

「上場株式等に係る配当所得」の分離課税について、「特定公社債の利子」を対象に追加することなどに伴い所要の規定を整備しました。

「株式等に係る譲渡所得等」の分離課税を「上場株式等に係る譲渡所得等」と「一般株式等に係る譲渡所得等」に改組したことに伴い、所要の規定を整備しました。 - 規定の削除

地方税法において国民健康保険税について独立した規定を置いていないことや、単に課税標準の計算の細目を定めるにすぎない規定について、条例の性格を踏まえ削除しました。

平成24年度制度改正

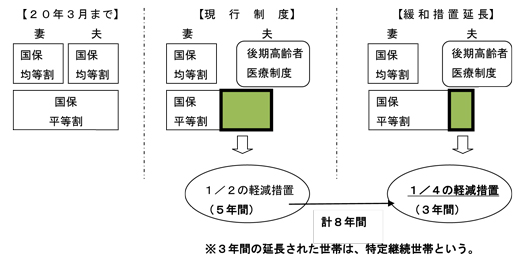

特定世帯等に係る国民健康保険税の軽減特例措置の延長 (平成25年度より適用)

(1)国民健康保険税軽減制度に係る特例

軽減を受けている世帯について、従前と同様の軽減措置を受けることができるよう、国民健康保険から後期高齢者医療制度へ移行したことにより国民健康保険の被保険者でなくなった者(特定同一世帯所属者)を含めて軽減対象基準額を算定することとしている措置について、期限を区切らない恒久措置としました。

【20年3月まで】

35万円×世帯に属する被保険者数+33万円以下

【現行】

35万円×世帯に属する被保険者数と特定同一世帯所属者の合計数(恒久化)+33万円以下

(2)平等割に係る特例

2人世帯で、1人が後期高齢者医療制度へ移行し、もう1人が国民健康保険に残った世帯(特定世帯)となる者について、平等割額を半分にする緩和措置を現在の半分(4分の1)として、3年間延長することとし現行制度の5年間と合わせ8年間の緩和措置としました。

平成23年度制度改正

納期ごとの分割金額の端数処理の変更 (平成24年度より適用)

納期ごとの分割金額に1,000円未満の端数が生じた際、その端数金額を最初の納期に係る分割金額に合算する規定を、100円未満の端数が出た場合に端数金額を最初の納期に係る分割金額に合算できるように改めました。 これに伴い、最初の納期の分割金額が高額になっていたものを、すべての納期で平準化しました。

| 第1期 | 第2期から第9期 | |

|---|---|---|

|

改正前 |

14,000円 |

12,000円 |

|

改正後 |

12,400円 |

12,200円 |

東日本大震災に係る被災居住用財産の敷地に係る譲渡期限の延長の特例 (平成24年度より適用)

居住用財産を譲渡した場合の長期譲渡所得の課税の特例等について、東日本大震災により居住用家屋が滅失した場合には、一定の要件の下、その居住用家屋の敷地にかかる譲渡期限を東日本大震災のあった日から同日以後7年(現行3年)に延長する特例措置を設けました。

平成22年度制度改正

旧被扶養者の減免該当期間の改正 (平成22年度より適用)

資格取得日の属する月以後2年を経過する月までの間に限っていた旧被扶養者に対する減免の適用期間を、当分の間延長することとしました。

このページに関するお問い合わせ

福祉保健部 保険年金課 国民健康保険係

〒203-8555 東京都東久留米市本町3-3-1

電話:042-470-7733 ファクス:042-470-7805

お問い合わせは専用フォームをご利用ください。